DICEMBRE 2019 PAG. 48 - Porti italiani quale ruolo domestico o internazionale?

Parlare del ruolo dei gateway italiani alla luce della fragilità delle infrastrutture del maggiore sistema portuale del Nord Tirreno è più che mai complesso. Allo stesso tempo però mette in evidenza ancora una volta come le opportunità da cogliere superino abbondantemente le occasioni perse. Questo sulla base di una visione verso cui molti analisti ed economisti iniziano ad orientarsi: in un mondo che vede i processi di manifattura sempre più automatizzati, i fattori differenziali di geolocalizzazione sui costi di produzione (forza lavoro ed energia) saranno sempre più contenuti e le scelte di posizionamento degli stabilimenti verranno fatte sulla base del costo e del rischio legato ai trasporti.

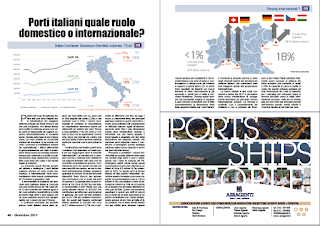

La domanda quindi diventa sempre più attuale e strategica: i porti italiani vogliono giocare un ruolo locale (domestico) o internazionale nella movimentazione della merce containerizzata? Proviamo a guardare i dati.

Il movimentato di container nei principali porti gateway italiani è cresciuto con una media annua del 3% negli ultimi 10 anni trainato dal sistema ligure e del nord adriatico (quest’ultimo in netto aumento negli ultimi 3 anni seppur con un peso assoluto ancora non paragonabile con i volumi del nord Tirreno)

Il contributo principale del prodotto interno lordo italiano arriva dalle regioni del nord Italia con un peso pari al 56% seguito dal centro (23%) e dal sud/isole (con il 21%). I volumi movimentati di container in importazione ed esportazione sembrano essere più sbilanciati nei sistemi del nord Tirreno e nord Adriatico (71% con circa 5,7 milioni di Teu) ma se togliessimo Livorno (che serve sia mercati del centro che del nord Italia) il bilanciamento sarebbe molto più coerente con le percentuali di PIL.

Continuando nell’analisi quanti sono i container che sbarcano nei nostri porti per poi raggiungere aree di mercato internazionali? La risposta non è semplice perchè il sistema delle statistiche sui trasporti terrestre oltre alpe non ha una fonte consolidata ed univoca. Considerando però che questi mercati non sono servibili via camion, se non in maniera estremamente limitata, possiamo guardare al numero di servizi ferroviari disponibili (treni blocco) per arrivare alla conclusione che le quote dai porti di Genova e La Spezia sono di poco inferiori al 1% (circa 30.000 Teu) del totale movimentato e solo Trieste con una quota stimata intorno ai 300.000 Teu contribuisce ad affermare una funzione di gateway dei porti dell’alto adriatico per circa il 18% dei container movimentati. Se questi dati fossero confermati stiamo parlando di 330.000 Teu circa su 5,7 milioni ovvero il 5,7% che ci permette di affermare che fino ad oggi il focus (o catchment area) dei principali gateway nostrani è quello domestico. I motivi sono piuttosto noti considerando le difficoltà naturali legati all’attraversamento delle Alpi e alla dimensione media delle infrastrutture portuali e ferroviarie che non hanno seguito il trend (giusto o sbagliato che sia) della dimensione del trasporto navale. Più rischioso però potrebbe essere il continuare a perseguire questa strategia partendo dalla nuova capacità in arrivo nei porti dell’alto tirreno.

Provando a proiettare i volumi movimentati da questo sistema sulla base dei risultati degli ultimi 5 anni e ipotizzando che i tassi di crescita del PIL rimangano stabili (aimè quindi senza accelerazioni improvvise) otteniamo un totale di circa 6,5 milioni di Teu potenziali al 2023. In questo arco di tempo stando ai dati pubblici disponibili, dovrebbe essere immessa una nuova capacità di movimentazione pari a 1,9/2,6 milioni di Teu che porterà a livelli di saturazione inferiori al 75% ad eccezione di La Spezia che dovrebbe attestarsi su cifre pari all’80%. Quello che possiamo aspettarci è quindi uno shift di volumi da un porto ad un altro sulla base di un potere contrattuale che i carrier utilizzeranno sempre di più. Non si tratta di % di container ma di interi servizi (trade) che per effetto delle alleanze cubano volumi sempre più consistenti e che innesterebbero una serie di azioni e controreazioni a catena come già iniziamo a leggere in questi giorni con le prime linee spostate da Maersk sul nuovo terminal di Vado. Storicamente è già avvenuto e quindi non si tratta di previsioni fantasiose. Diventa quindi sempre più importante volgere lo sguardo a quei mercati contendenti che di fatto aumenterebbero la dimensione della torta apparecchiabile per i porti italiani. Il momento è propizio perchè ci sono degli elementi esterni alle decisioni del sistema italiano che potrebbero dare una maggiore spinta alla propensione internazionale.

Lo hanno iniziato a dire molti consulenti a partire dal 2017 in previsione delle nuove infrastrutture di collegamento ferroviario sui principali corridoi transnazionali europei. La formula è evidente. Con il completamento del Gottardo e con lo sviluppo del Brennero e del Frejus l’Italia potrebbe finalmente avere accesso al sistema del treno europeo che aumenta di quasi il 25% la capacità di carico a parità di costo. Se questo sviluppo portasse ad una diminuzione dei costi di trasporto per i caricatori che volessero usare la ferrovia dall’Italia verso le tratte internazionali europee, unito ad un minore gap sul nolo mare dai principali mercati dell’estremo oriente, medio oriente e America rispetto ai noli mari sul nord

.jpg)